Η Ελλάδα είναι δύναμη σταθερότητας, ασφάλειας και ειρήνης στην περιοχή. Έτσι πρέπει να αντιλαμβάνεται το…

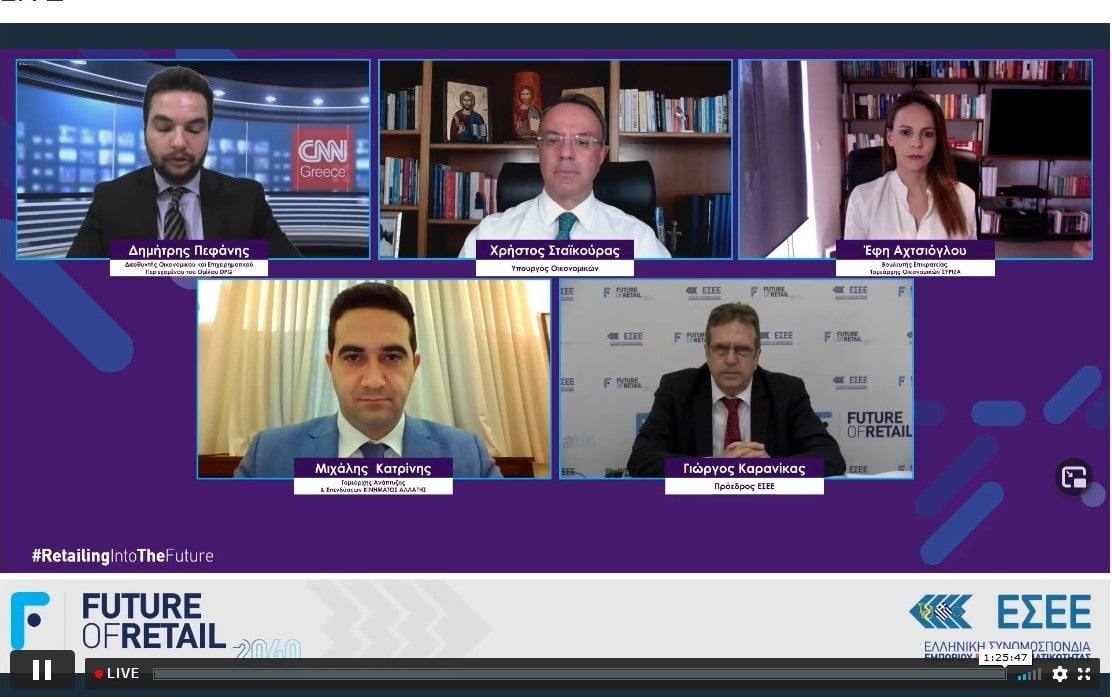

Ομιλία στο διαδικτυακό σεμινάριο της ΕΣΕΕ, στο πλαίσιο της πρωτοβουλίας “Future of Retail 2040»

Συζητούμε σήμερα για το ιδιωτικό χρέος, τη μεγαλύτερη πρόκληση όχι μόνο της οικονομίας, αλλά της χώρας για το επόμενο διάστημα.

Ιδιωτικό χρέος που κυμαίνεται σε πραγματικά νούμερα πολύ πάνω από 240 δις.

ΙΔΙΩΤΙΚΟ ΧΡΕΟΣ (καταγεγραμμένο)

- 132 δις ευρώ και όχι 100 δις ΜΕΔ σε τράπεζες, servicers, PQH για τα οποία οι πολίτες καλούνται να πληρώσουν

- 108 δις στην εφορία

- 38 δις στα ασφαλιστικά ταμεία

Δε συμπεριλαμβάνονται

- Οι αγνώστου ύψους οφειλές μεταξύ ιδιωτών

- Οι ληξιπρόθεσμες οφειλές σε ΔΕΗ και λοιπές ΔΕΚΟ

- Οι μεταχρονολογημένες επιταγές

Από τον τρόπο διαχείρισης του ιδιωτικού χρέους θα κριθεί το κατά πόσον θα έχουμε χιλιάδες ‘’λουκέτα’’ και θα χάσουν τη δουλειά του χιλιάδες εργαζόμενοι, ιδιαίτερα μετά το άνοιγμα της οικονομίας και την άρση των μέτρων στήριξης.

Αναντίρρητα, ο μεγάλος οικονομικός ασθενής του κορωνοϊού είναι η μικρή και πολύ μικρή επιχειρηματικότητα, ιδιαίτερα το λιανικό εμπόριο και η εστίαση.

Κάποιοι, με ευκολία, χαρακτηρίζουν τη μικρή επιχειρηματικότητα δομικό πρόβλημα για την παραγωγικότητα και ανταγωνιστικότητα της ελληνικής οικονομίας.

Ας πάμε, όμως, στη σημερινή κατάσταση

Δραματική πτώση τζίρου που σύμφωνα με τα επίσημα στοιχεία της ΕΛΣΤΑΤ έφτασε τα 42 δις ευρώ το 2020, ενώ τραπεζικοί κύκλοι την εκτιμούν σε πάνω από 50 δις ευρώ.

Αξιοσημείωτο ότι ακόμα και το 3ο τρίμηνο που η αγορά ήταν ανοικτή και ο τουρισμός σε λειτουργία η πτώση τζίρου ξεπέρασε τα 13 δις ευρώ

Οφειλές πανδημίας. Μόνο το 2020 είχαμε νέες ληξιπρόθεσμες οφειλές πάνω από 7 δις σε εφορία-ταμεία, ενώ τα νέα κόκκινα δάνεια (σύμφωνα με την ΤτΕ) θα αγγίξουν τα 8-10 δις μέχρι το 2022.

Το 55% των επαγγελματιών και πολύ μικρών επιχειρήσεων είχε κόκκινο δάνειο το Σεπτέμβριο του 2020. Αν αθροίσουμε και αυτά που είναι στα funds, η εικόνα είναι πολύ χειρότερη.

Οι αναστολές δανείων συγκράτησαν προσωρινά την κατάσταση, αλλά πάνω από το 90% των αναστολών έχει λήξει.

Όσον αφορά στη ρευστότητα

Το τραπεζικό σύστημα έχει αντλήσει 33,5 δις ευρώ από την ΕΚΤ με αρνητικό επιτόκιο κυρίως, ενώ οι καταθέσεις εμφανίζονται αυξημένες κατά 14,5 δις. Από τα 48 επιπλέον δις ευρώ, όλο το 2020 έχουν διοχετευτεί μόλις 7 δις κυρίως σε επιχειρήσεις με μεγάλο τζίρο-και αυτά με την εγγύηση του Ελληνικού Δημοσίου-αφού η άπλετη ρευστότητα κατευθύνεται σε ομόλογα του δημοσίου και διαθέσιμα στην ΤτΕ.

Πρόσβαση στο τραπεζικό σύστημα-ακόμα και στα προγράμματα της ΕΑΤ- έχουν μόλις 30.000 επιχειρήσεις σε σύνολο 830.000 ενεργών επιχειρηματικών ΑΦΜ στη χώρα.

Η επιστρεπτέα έφτασε στην αγορά, το είπαμε από την αρχή ότι ήταν το μόνο μέτρο που θα στήριζε την μικρή επιχειρηματικότητα, αλλά φοβάμαι ότι η κατανομή των πόρων έγινε χωρίς σχεδιασμό και προτεραιότητες, με αποτέλεσμα πολλές ενισχύσεις να λιμνάζουν σε τραπεζικούς λογαριασμούς επιχειρήσεων που δεν τις χρησιμοποίησαν.

Γι’αυτό και ζητούμε

- Πλαφόν ενίσχυσης ανά κατηγορία επιχειρήσεων και ανά επιχείρηση

- Το 70% του ποσού να είναι μη επιστρεπτέο

- Δικαιότερη κατανομή των 2 περίπου δις που θα δοθούν συνολικά ως τον Ιούνιο

- Ειδικό τραπεζικό εργαλείο για την κάλυψη των επιταγών που μεταφέρεται η πληρωμή τους

Τα προγράμματα των περιφερειών πριμοδότησαν και πάλι τις πιο μεγάλες επιχειρήσεις ενώ οι μικροχρηματοδοτήσεις δεν έχουν ενεργοποιηθεί ακόμα (8 μήνες μετά την ψήφιση)

Ρύθμιση οφειλών

Το 2020 είχαμε και υστέρηση εσόδων 14 δις και νέα ληξιπρόθεσμα 7 δις ευρώ.

Αυτό έγινε, πολύ απλά γιατί:

- Οι πολίτες και οι επιχειρήσεις δεν είχαν εισοδήματα (πτώση τζίρου – αναστολές εργασίας)

- Οι προτεινόμενες ρυθμίσεις 12-24 δόσεων ήταν πολύ ‘’σφιχτές’’ για την πλειοψηφία επιχειρήσεων και πολιτών

Στη συνέχεια, εξαγγέλθηκε η ρύθμιση 24-48 δόσεων η οποία, όπως ακούγεται, θα μετεξελιχθεί πιθανόν και σε ρύθμιση 60-72 δόσεων.

Έχει, όμως, ένα μεγάλο μειονέκτημα: Αφορά μόνο το 1 δις βεβαιωμένων οφειλών συν το επιπλέον χρέος που δημιουργήθηκε μέσα στην πανδημία, το οποίο είναι πολύ μικρό μπροστά στα πάνω από 240 δις ευρώ του συνολικού χρέους.

Τι προτείνουμε εμείς;

120 δόσεις για το σύνολο των οφειλών σε εφορία-ταμεία με 30% κούρεμα οφειλής όταν τηρείται η ρύθμιση.

Γιατί 120 δόσεις για τις συνολικές οφειλές και όχι μόνο τα χρέη της πανδημίας;

Γιατί διαφορετικά θα μείνουν ανείσπρακτες οι οφειλές αυτές.

Και η υστέρηση εσόδων θα συνεχιστεί

Και τα ληξιπρόθεσμα θα αυξάνονται

Γιατί κούρεμα οφειλής;

Γιατί ήδη η κυβέρνηση το έχει εφαρμόσει στις 3 τελευταίες φάσεις επιστρεπτέας και σκέπτεται να το κάνει και για τις 3 πρώτες

Γιατί η ίδια η κυβέρνηση το προβλέπει στον πτωχευτικό

Γιατί θα είναι ένα κίνητρο για τον οφειλέτη να προσπαθήσει να ανταποκριθεί

Ναι, αλλά υπάρχει ο εξωδικαστικός που περιλαμβάνει το σύνολο των οφειλών (και σε τράπεζες-servicers)

Είναι ο ίδιος εξωδικαστικός που σε 3,5 χρόνια εφαρμογής απέδωσε όλες και όλες 2268 ρυθμίσεις

Αυτό αποδεικνύει ότι οι ρυθμίσεις που προτείνονται από την πλατφόρμα (που πλέον θα καθοδηγείται από τη βασικό πιστωτή-τις τράπεζες) δεν είναι βιώσιμες.

Γιατί αυτό αποκτά ιδιαίτερη αξία;

Γιατί από την 1η Ιουνίου που θα τεθεί σε εφαρμογή η πλατφόρμα του εξωδικαστικού και ο νέος πτωχευτικός, θα υπάρχει πλήρης απελευθέρωση πλειστηριασμών.

Μάλιστα, μόλις χθες ο πρόεδρος της doValue προέβλεψε 250.000 πλειστηριασμούς ακινήτων ως το 2026, αφού 1 εκατ. ακίνητα συνδέονται με ΜΕΔ.

Όποιος δε ρυθμίζει μέσω πλατφόρμας, θα εκκαθαρίζεται όπως ανέφερε χαρακτηριστικά ο πρόεδρος της Ελληνικής Ένωσης Τραπεζών στην πρόσφατη ειδική συνεδρίαση στη Βουλή.

Τι κάνει το τραπεζικό σύστημα;

Οι τράπεζες προτείνουν δόσεις στο 50% των δόσεων προ πανδημίας σε επαγγελματίες με κλειστά μαγαζιά και εργαζόμενους με 534 ευρώ το μήνα, με στρατηγική αύξησης της απαιτούμενης δόσης το επόμενο διάστημα.

Έχουν γίνει μεν 400 χιλιάδες ρυθμίσεις δανείων, αλλά 6 στις 10 βραχυχρόνιες ρυθμίσεις ξανακοκκινίζουν εντός τριμήνου (σύμφωνα με την ΤτΕ)

Τι προτείνει το Κίνημα Αλλαγής;

Αναστολή των δόσεων τραπεζικών για τις επιχειρήσεις που πλήττονται μέχρι και 4 μήνες μετά το άνοιγμα της αγοράς.

Τι κάνει η κυβέρνηση σε σχέση με τα δάνεια στις τράπεζες;

Κατήργησε το όποιο πλαίσιο προστασίας της κύριας κατοικίας και αντικατέστησε την αποτυχημένη πλατφόρμα του 4605/19 του ΣΥΡΙΖΑ με το πρόγραμμα-ΓΕΦΥΡΑ και την επιδότηση δόσεων δανείων.

Επιδότηση δόσεων-πρόγραμμα ΓΕΦΥΡΑ

Έγιναν 160.000 αιτήσεις που καλύπτουν δάνεια 14 δις σε σύνολο δανείων 205 δις ευρώ.

Σύμφωνα με τις εκτιμήσεις, επιδοτήθηκαν δάνεια κατά 90% εξυπηρετούμενα.

Τα ‘’κόκκινα’’ δάνεια δε διευκολύνθηκαν να ενταχθούν και αυτό είναι ένα σημείο που πρέπει να προσεχθεί, ενόψει του προγράμματος ‘’ΓΕΦΥΡΑ-2’’ για τα επιχειρηματικά δάνεια.

Είναι θετικό ότι θα ενταχθούν και τα μη εξυπηρετούμενα επιχειρηματικά δάνεια.

Το ζητούμενο είναι να ωφεληθούν από το μέτρο αυτό.

Με το 70% των μικρών επιχειρηματικών δανείων να είναι ‘’κόκκινα’’ και την αγορά κλειστή, πως θα επιδοτηθεί μια επιχείρηση, αφού για να γίνει αυτό θα πρέπει θα πληρώσει το 2,5-5% του συνόλου του δανείου για να ρυθμίσει το δάνειο, όπως ζητούν οι τράπεζες;

Αυτό είναι αδύνατο.

Εξάλλου, γι’ αυτό έχει προβλεφθεί-σωστά- μεγαλύτερο ποσοστό επιδότησης στα εξυπηρετούμενα δάνεια.

Άρα, θα πρέπει να διευκολυνθεί η επιδότηση και των μη εξυπηρετούμενων, με πιο ελαστικούς όρους.

Όλα τα υπόλοιπα προγράμματα που έχουν υλοποιηθεί ή εξαγγελθεί από την κυβέρνηση για τις επιχειρήσεις αφορούν αποκλειστικά τα εξυπηρετούμενα δάνεια.

Αυτό αφήνει εκτός στήριξης ένα πολύ μεγάλο ποσοστό επιχειρήσεων, κυρίως μικρών και μικρομεσαίων.

Τι άλλο κάνει η κυβέρνηση;

Εφαρμόζει το νέο πτωχευτικό κώδικα και την πλατφόρμα ρύθμισης για όλες τις οφειλές.

Εκεί θα πρέπει να εξαντληθεί το περιθώριο των 240 δόσεων και να γίνει και κούρεμα του συνολικού χρέους, όχι μόνο των προσαυξήσεων.

Εξάλλου, όταν πωλούνται τα δάνεια, το μέσο ποσοστό πώλησης κυμαίνεται στο 20-25% της αξίας τους.

Εμείς είχαμε ζητήσει να υπάρχει δικαίωμα προαίρεσης στην αγορά του δανείου πριν καταλήξει στο fund και μάλιστα να μπορεί να εξαγοραστεί από τον οφειλέτη σε ποσό μεγαλύτερο από αυτό που πουλήθηκε στο fund.

Επιπλέον, θα πρέπει να μπει ένα πλαφόν στο περιθώριο κέρδους από τους servicers, με την τιμή ανάκτησης από τον οφειλέτη να μπορεί να φτάσει το πολύ μέχρι το τριπλάσιο της αξίας αγοράς από το fund.

Τέλος, σημαντική αδυναμία όλων των μέχρι σήμερα πλαισίων είναι η ομηρία των εγγυητών, ακόμα και σε περιπτώσεις που ο οφειλέτης απαλλαγεί από το χρέος του με δικαστική απόφαση ή ρευστοποίηση της περιουσίας του.

Κύριε πρόεδρε και αγαπητά μέλη της ΕΣΕΕ

Μπορεί δηλώσεις όπως η χθεσινή του κ. Ζαββού ότι ‘’μειώσαμε 40% τα κόκκινα δάνεια’’ να ακούγονται ευνοϊκές, δεν απηχούν όμως στην πραγματικότητα που βιώνουν χιλιάδες επαγγελματίες και νοικοκυριά στη χώρα.

Και αυτό γιατί το χρέος για τον ιδιώτη παραμένει, ανεξάρτητα με το αν το δάνειο του βρίσκεται στην τράπεζα ή τον servicer, αφού το μόνο που φαίνεται να απασχολεί τον κ. Ζαββό είναι οι τιτλοποιήσεις, με την DBRS να αμφισβητεί την επάρκεια του ΗΡΑΚΛΗ.

Το τραπεζικό σύστημα πρέπει να εξυγιανθεί για να στηρίξει την οικονομία, αυτό είναι το μόνο σίγουρο.

Επιβάλλεται, όμως, να σωθούν και οι επιχειρήσεις και οι εργαζόμενοι, σε μια συγκυρία που δεν θα είναι ανταγωνιστικοί στην αγορά εργασίας άνθρωποι που χρειάζονται μόλις λίγα χρόνια για να βγουν στη σύνταξη, μετά από δεκαετίες προσπάθειας.

Έχει ήδη ξεκινήσει σε ευρωπαϊκό επίπεδο η συζήτηση για την αναδιάρθρωση του ιδιωτικού χρέους, μια συζήτηση αναγκαία αλλά και αρκετά δύσκολη.

Είναι, όμως, ταυτόχρονα επιτακτικό να εξαντληθούν τα περιθώρια ώστε να στηριχθούν οι βιώσιμες επιχειρήσεις που άντεξαν τη δεκαετή κρίση, να δοθούν πραγματικά κίνητρα για συνέργειες και αναδιάρθρωση επιχειρήσεων που δεν είναι ανταγωνιστικές, με στόχο να διασωθούν όσο το δυνατόν περισσότερες θέσεις εργασίας.

Μόνο έτσι θα διατηρηθεί η κοινωνική συνοχή και δε θα διευρυνθούν οι ανισότητες.

Και αυτό είναι το μεγάλο στοίχημα του πολιτικού συστήματος.